القانون العام

القانون العام

القانون الاداري و القضاء الاداري

القانون الاداري و القضاء الاداري

المجموعة الجنائية

المجموعة الجنائية

قانون العقوبات

قانون العقوبات

القانون الدولي العام و المنظمات الدولية

القانون الدولي العام و المنظمات الدولية

القانون الخاص

القانون الخاص

قانون المرافعات و الاثبات

قانون المرافعات و الاثبات

المجموعة التجارية

المجموعة التجارية

علوم قانونية أخرى

علوم قانونية أخرى|

أقرأ أيضاً

التاريخ: 6-6-2022

التاريخ: 19-9-2021

التاريخ: 11-4-2016

التاريخ: 31-3-2022

|

يقوم النظام الضريبي في اية دولة على اساس الجمع ما بين الضرائب المباشرة والضرائب غير المباشرة . والعراق واحد من هذه الدول الذي يجمع ما بين النوعين السابقين من الضرائب وهو كسائر البلدان النامية فانه يعتمد أساساً على الضرائب غير المباشرة . وتعد الضرائب الكمركية من الضرائب غير المباشرة وأقدمها عهداً (1). ان الظروف والاحوال القائمة في كل بلد و تغيرها مع مرور الزمن لها دورها في تفضيل الاعتماد بدرجة اكبر على الضرائب المباشرة او الضرائب غير المباشرة . ففي الدول المتقدمة تقل اهمية الضرائب غير المباشرة . اذ انها تشكل بالمتوسط اقل من 40% من المجموع العام للايراد الضريبي لا سيما في الدول التي تزداد فيها نسبة تركيز الثروة و الدخل كإنكلترا او أمريكا (2) إذ انها تعتمد على الضرائب المباشرة ( ضريبة الدخل) على عكس الدول التي تكون درجة تركيز الثروة والدخل اقل مثل فرنسا والاتحاد السوفيتي. وتميل الدول في حالة الازمات الى الاعتماد على الضرائب غير المباشرة و ذلك لغزارة حصيلتها و انتفاء الفارق الزمني بين فرض الضريبة وجبايتها (3). اما في البلدان النامية حيث ينخفض الدخل القومي ويكون متوسط دخل الفرد منخفضاً فضلاً عن التوزيع غير العادل للدخل والثروة هذا من ناحية ، ومن ناحية اخرى فان تركيز الثروة بأيدي قسم قليل من المواطنين ، ففي الهند 0.06% من مجموع السكان يدفعون ضرائب مباشرة . اما القسم الاعظم منهم فمن الفقراء . ولهذا فانها تلجا الى الضرائب السلعية لتمويل خططها الاقتصادية . وتشكل هذه الضرائب في الدول النامية اكثر من 70 % من المجموع العام للايراد الضريبي والضرائب السلعية تمثل الضرائب المفروضة على الصادرات والمبيعات . اما الضرائب المفروضة على الاستيرادات فتمثل المركز الاهم من الضرائب غير المباشرة وتشكل مورداً مالياً كبيراً للدول النامية(4). ومن الجدول (5) يتضح مدى ارتفاع نسبة مساهمة ايرادات الضرائب غير المباشرة للدول النامية مقارنة مع الدول المتقدمة في سنة 1999. والواقع ان اعتماد الهيكل الضريبي على الضرائب الكمركية لا يعد ميزة للدول المصدرة والتي يزداد فيها حجم التجارة الخارجية فحسب ، وانما الصفة العامة التي تتميز بها الدول النامية والتي تنخفض فيها أهمية القطاع الاقتصادي الداخلي (6). فضلاً عن سهولة حصر المادة الخاضعة للضريبة ( الوعاء) فالواقعة المنشئة للضرائب الكمركية هو عبور السلعة الحدود . وهذا يعني ان حصر المادة الخاضعة للضريبة يتم عند عبور السلعة حدود الدولة . وعندئذ يتم ربط الوعاء بالضريبة و تدفع الضريبة الى الدولة(7).

جدول (1)

نسبة مساهمة الضرائب غير المباشرة إلى إجمالي إيرادات الضرائب لمجموعة من الدول النامية والمتقدمة لسنة 1999 .

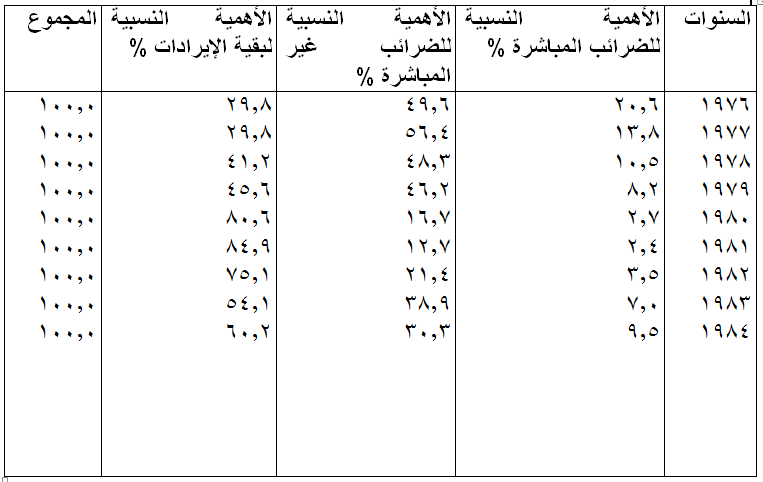

المصدر : به ختيار امين علي ، ( التهرب الضريبي في البلدان النامية مع إشارة خاصة الى اقليم كوردستان – العراق للفترة (1992-2001) ) ، رسالة ماجستير مقدمة الى كلية الادارة والاقتصاد ، جامعة دهوك ، 2002 ، ص 75 . اما الدول المتقدمة اقتصاديا فيتميز كيانها الضريبي بالاعتماد على الضرائب الداخلية نتيجة ازدياد اهمية القطاع الاقتصادي الداخلي فيها قياسا لحجم تجارتها الخارجية (8). والعراق كأحد الدول النامية حيث تشكل فيه الضرائب غير المباشرة نسبة كبيرة من اجمالي الموارد المالية غير النفطية في الميزانية الاعتيادية و التي بلغت 49,6% عام 1976 ارتفعت الى 56,4% عام 1977 ، جدول (2) اذ بلغت قيمتها 249,9 مليون دينار ارتفعت الى 253,9 مليون دينار خلال تلك الفترة ، على الرغم من الزيادة في قيمة هذه الضرائب خلال الفترة اللاحقة و التي ارتفعت الى 479,2 مليون دينار عام 1980 . إلا ان اهميتها النسبية انخفضت الى 16.7% بسبب نمو مجموع ايرادات الميزانية الاعتيادية بوتائر نمو تفوق وتائر نمو هذه الضرائب و التي بلغت 54,4% و 17,7% على التوالي خلال الفترة 76-1980. ان هذه الزيادة المطلقة في قيمة الضرائب غير المباشرة تعكس مدى اعتماد الدولة على هذه الضرائب . وان قسما من هذه الضرائب يقع عبئها على اصحاب الدخول الصغيرة وهذا ما أكدته خطط التنمية القومية والتي استهدفت زيادة الضرائب الكمركية على السلع الكمالية التي تستهلكها الفئات مرتفعة الدخل . وقد ارتفعت قيمة الضرائب غير المباشرة خلال الفترة اللاحقة لتصل الى 886,4 مليون دينار عام 1983 ثم انخفضت الى 577,4 مليون عام 1984 ، ان هذا الارتفاع في قيمة هذه الضرائب كان بسبب ارتفاع قيمة الاستيرادات خلال هذه الفترة . وتشمل الضرائب غير المباشرة : (9)

أ-الضرائب الكمركية ب- الضريبة على السلع المحلية (المكس)

جـ – ضريبة الانتاج د-ضريبة الطابع

جدول (2)

الأهمية النسبية للموارد المالية غير النفطية للميزانية الاعتيادية 1976-1984

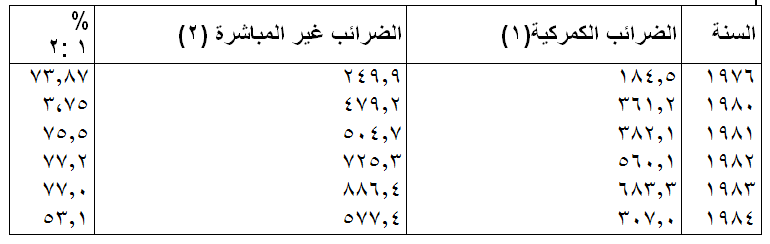

المصدر : وزارة التخطيط ، ( الموارد المالية غير النفطية و دورها في عملية التنمية القومية ) ، دراسة رقم 212 ، تشرين الثاني ، 1986 ، ص 80 . وتشكل الضرائب الكمركية نسبة كبيرة من مجموع الضرائب غير المباشرة و التي بلغت 73,87% عام1976 ارتفعت الى 77,0% عام 1983 ثم انخفضت الى نحو 53,1% عام 1984 . جدول (3) .

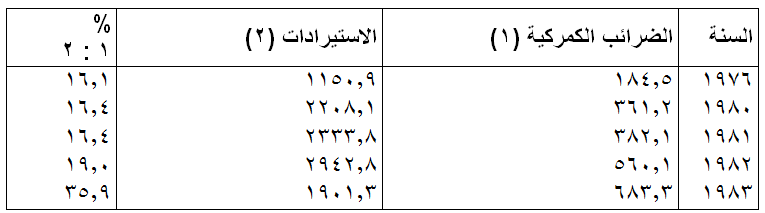

ويلاحظ ان الضرائب الكمركية مرتبطة ارتباطا مباشرا بالاستيرادات فكلما ترتفع قيم الاستيرادات تزداد الضرائب الكمركية سواء أكانت على السلع الاستهلاكية ام على مستلزمات الانتاج ام على السلع الرأسمالية . فقد بلغت نسبة هذه الضرائب الى مجموع الاستيرادات نحو 16,1% عام 1976 ارتفعت الى 19,0% عام 1982 ثم الى 35,9% عام 1983 . جدول ( 4) . تتأثر الضرائب الكمركية بالحماية الكمركية التي تفرض نسبة عالية من الضريبة على الاستيرادات غير الضرورية والسلع الكمالية ، فضلاً عن حماية الصناعة الوطنية من المنافسة الاجنبية مما يؤدي الى زيادتها . فضلاً عن ذلك تؤثر عليها الإعفاءات من الضرائب الكمركية لبعض السلع الإنتاجية الضرورية لمشاريع التنمية وغيرها.

ومن خلال ما تقدم يلاحظ ان نسبة الضرائب غير المباشرة تتراوح بين 12,7% - 56,4% من مجموع موارد الميزانية الاعتيادية غير النفطية خلال الفترة 1976 – 1984 والتي تؤلف الضرائب الكمركية فيها نحو 70% . ويلاحظ الارتباط المباشر بين الضرائب الكمركية والاستيرادات .

جدول (3)

مساهمة الضرائب الكمركية في إجمالي الضرائب غير المباشرة (مليون دينار)

المصدر : وزارة التخطيط ، ( الموارد المالية غير النفطية ودورها في عملية التنمية القومية ) ، دراسة رقم 212 ، تشرين الثاني ، 1986 ، ص 81.

جدول (4)

معدل الضرائب الكمركية في اجمالي الاستيرادات (مليون دينار)

المصدر: وزارة المالية ، ( الموارد المالية غير النفطية ودورها في عملية التنمية القومية ) ، دراسة رقم 212، تشرين الثاني ، 1986 ، ص 82 . ولأهمية الضرائب الكمركية فقد تناولها العديد من الباحثين و المختصين و نورد ادناه بعض التعاريف التي وردت بشأنها للوقوف عليها:- البعض (10). يرى بانها رسوم كمركية تفرض على السلع عند خروجها من الدول او وهي تدخل اليها ، أي انها تفرض على التصدير وعلى الاستيراد . في حين يرى اخرون(11). انها رسم كمركي يفرض على استيراد سلع استهلاكية او مواد اولية وحاجات لازمة للإنتاج . وهناك من يرى(12). بانها رسوم كمركية تفرض على السلع و الاموال المستوردة او المصدرة مقابل الخدمات التي تقدمها الدولة للمستفيدين ، بينما يرى اخرون (13).انها رسوم تفرض على الاستيراد وعلى التصدير ، وذهب البعض الأخر (14). مذهبا اخر فيرى بانها رسوم كمركية وهي رسوم تعريفية تفرض على السلع المستوردة الى البلد فقط ، وهناك من يرى بان لفظ التعريفة الكمركية يطلق على الرسوم الكمركية المقررة على كل سلعة و على القانون الصادر بفرضها . وهناك من يرى (15). انها تعريفة كمركية و يعرفها بانها ضريبة على الواردات من السلع والخدمات التي تتأتى الى داخل الدولة ، ويتم جبايتها بوساطة موظفي الكمارك عند مكان الدخول ، في حين ذهب البعض الاخر (16)الى اعتبارها ضريبة كمركية وهي من الضرائب غير المباشرة التي تفرض على السلع عندما تعبر اقليم الدولة دخولا او خروجا. وآخرون يرون (17) انها ضريبة كمركية تفرض على كل سلعة تجتاز الدائرة الكمركية نتيجة استيرادها من الخارج او تصديرها الى الخارج . وأخر يرى(18) أنها ضريبة كمركية وهي من الضرائب غير المباشرة ، و يرى اخر (19)انها ضريبة كمركية من ضمن الضرائب غير المباشرة، ويرى اخر(20) انها ضريبة كمركية و تسمى الضريبة التي تحصل على البضائع الاجنبية المستوردة من الخارج برسم الاستهلاك في الداخل ضريبة وارد و تلك التي تحصل على البضائع المصدرة من الداخل الى الخارج ضريبة صادر ، ويرى اخر(21). انها ضريبة كمركية وهي من اهم انواع الضرائب غير المباشرة و تفرض على السلع عند استيرادها او عند تصديرها . ويرى اخر (22).انها ضريبة كمركية تحصلها الدولة على السلعة عند اجتيازها حدودها سواء اكانت برية أم بحرية أم جوية دخولا او خروجا أي في حالة دخول السلعة او خروجها وتسمى في الحالة الاولى رسم وارد وفي الثانية رسم صادر . ويرى اخر(23). انها ضريبة كمركية مفروضة على السلع التي تجتاز الحدود بمناسبة تصديرها او استيرادها , و يرى اخر(24). أنها ضريبة تفرض على السلع المستوردة و السلع المصدرة و السلع المارة (الترانسيت). ومن خلال العرض السابق لمختلف الاراء يلاحظ وجود تباين بين هذه المسميات والتعاريف فمنهم من اطلق عليها ( رسم ) و البعض الاخر يسميها ( ضريبة ) واخر (تعريفة)، وقسم منهم من ذكرها بصيغة الجمع و اخرون بصيغة المفرد . ومن الملاحظات المهمة التي تسجل على هذه التعاريف انها في الاغلب لم تتعرض الى التجارة العابرة ، كما انها لم تحدد الوعاء الحقيقي لهذه الفريضة . فضلاً عن افتقار هذه التعاريف الى تحديد للنطاق الزماني والمكاني لهذه الفريضة فكانت مطلقة ، كذلك عدم تحديد الوعاء الضريبي لهذه الفريضة بشكل علمي يتلاءم مع طبيعة هذه الفريضة ، ويلاحظ ان اغلب التشريعات الحديثة درجت على إطلاق اسم الرسوم على هذه الضريبة ، وهذا يعد من ضمن الاخطاء الشائعة الذي يؤخذ على التشريعات الضريبية بصورة عامة (25) . العربية منها والعراق بصورة خاصة بحيث اصبح كل من هَذين المصطلحين يستعملان مكان الاخر وكذلك في استعمال كلمة كمرك(*) واصبحت الادارة المالية في العصر الحديث لا تهتم كثيرا لهذا التمييز النظري بين لفظي الضرائب الكمركية والرسوم الكمركية . وللوصول الى حقيقة هذه الفريضة سوف نستعرض المعاني والمدلولات الحقيقية لهذه المصطلحات في ضوء ما تزودنا به أدبيات المالية العامة من الأسس المادية والفلسفية . فالرسم كما هو معروف : " فريضة من المال يدفعها الفرد الى الدولة لقاء خدمة معينة ذات نفع عام تؤديها اليه بناءا على طلبه " اما الضريبة فهي : " فريضة إجبارية تفرضها الدولة لغرض تحقيق مضمون مناهجها السياسية و الاقتصادية بدون ان يكون هناك اية خدمة مقابل دفعها " . ومن خلال هذه المقدمة نلاحظ بان هذه الفريضة المالية تنطبق عليها عناصر الضريبة اكثر مما تنطبق عليها عناصر الرسم بحكم ان تأديتها لا يتم لقاء خدمة معينة او بناءا على طلب من المكلف (26). ولقد " اجمع العلماء على تعريف الرسوم الجمركية بانها ضريبة تفرضها الدولة بمالها من حق السيادة على البضائع المستوردة او المصدرة ، فهي إذن ضريبة بكل ما في الكلمة من معنى ، وان اطلق عليها تسمية "رسوم Fees" وذلك لأنها لا تفرض لقاء خدمة معينة تؤديها الدولة ، وإنما تفرض بمجرد إقرارها وفقا للقواعد الدستورية." (27). وهو ما استقر عليه الفقه والقضاء على اعتبار انها لا ترتكز في أساسها على رابطة عقدية بين مصلحة الكمارك والتاجر وانما تحددها القوانين التي تفرضها (28). ويميل الباحث الى ما ذهب اليه البعض (29). بانه من الانسب احلال لفظ الضرائب على التجارة الخارجية محل الضرائب الكمركية والتي يراد بهذا المصطلح " الضرائب التي تفرض بقانون على البضائع دخولا او خروجا او عبورا لحدود الدولة الكمركية وفق المقادير والنسب المثبتة في جدول الاسعار المعمول به الا ما استثني منها بقانون . وهذا التحديد لكي تكون الضرائب على التجارة الخارجية ضرائب بالمعنى العلمي للمصطلح فضلاً عن ان هذا التحديد قد اخذ بوعاء الضرائب على التجارة العابرة الذي اهملته وتناسته اغلب التعاريف " ويعرف الباحث الضرائب الكمركية بأنها تلك الفريضة التي تفرضها الدولة لمناسبة دخول او خروج او عبور البضائع " البضاعة كل مادة او منتج طبيعي او حيواني او زراعي او صناعي "(30) لحدودها سواء أكانت برية أم بحرية أم جوية والمقررة قانونا. من خلال هذا التعريف نستخلص ما يأتي:-

1-وجود حدود لا يجوز اجتيازها الا بتنظيم و اجراءات خاصة .

2-عبء مالي او ضريبة تفرض على البضائع عند اجتيازها حدود الدولة خروجا او دخولا او مرورا.

3-وجود سلعة مباحة واخرى ممنوعة تدخل او تخرج او تجتاز هذه الحدود البرية او البحرية او الجوية .

وعاء الضرائب الكمركية إما أن يكون على الصادرات ، أو على الواردات ، أو على التجارة العابرة ( الترانسيت)(31)، فتسمى في الحالة الاولى ضريبة الصادرات ، وفي الحالة الثانية ضريبة الواردات ، وفي الاخيرة ضريبة التجارة العابرة ( الترانسيت) . بحيث " تخضع كل بضاعة تجتاز الخط الكمركي في الادخال او الاخراج او العبور لاحكام هذا القانون والقواعد الكمركية المرعية"(32). ويقصد بالخط الكمركي –" الخط المطابق للحدود السياسية الفاصلة بين جمهورية العراق وبين الدول المتاخمة لها ولشواطئ البحار المحيطة بها "(33). وتحدد احكام الضرائب الكمركية واسعارها في الوقت الحاضر قانونان رئيسان يشكلان الاعمدة الرئيسة لهذه الضريبة هما : الاول قانون الكمارك ، والثاني قانون التعريفة الكمركية. اما قانون الكمارك فهو يبحث في الاحكام العامة للضريبة . في حين يعين القانون الثاني معدل الضريبة و نسبتها للبضائع المختلفة الخاضعة للضرائب الكمركية . ويقصد بالتعريفة الكمركية : " الجدول المتضمن مسميات بالبضائع ومعدلات الرسوم الكمركية الخاضعة لها والقواعد والملاحظات الواردة فيه."(34) وهنا لابد لنا ان نتناول الواقعة المنشئة للضرائب الكمركية وذلك بغية تغطية الموضوع بصورة وافية. تقتضي احكام القانون الكمركي بانه لا يفرج عن اية بضاعة قبل ان يتم سداد الضرائب الكمركية المقررة عليها ." لا يجوز سحب البضاعة من الدائرة الكمركية الا بعد اتمام الاجراءات الكمركية بشانها و دفع الرسوم و الضرائب عنها او ايداعها امانة و تقديم ضمانة بها " .(35) وذلك يدل على ان الاساس في استحقاق الضرائب الكمركية هو الافراج عن البضاعة من الدائرة الكمركية بعد المرور بها داخل البلاد . وعلى هذا الاساس تبنى قاعدة مهمة مفادها : ان واقعة البيع والشراء التي تتم خارج نطاق الدائرة الكمركية "هي الدائرة الكمركية التنفيذية المرتبطة بالمدير العام او من يخوله"(36) ليست منشئة للضرائب الكمركية سواء أكان من صدر منه التصرف يتمتع بالاعفاء من هذه الضرائب أم لا يتمتع على اعتبار ان البضائع تعد ( وبالمعنى الكمركي) خارج حدود الدولة طالما يتم سحبها من مكان ايداعها ليتم التصرف بها داخل البلاد لاحتمالية تصديرها الى الخارج قبل ادخالها الى الدولة . وعند ذلك لا تستحق عنها الضرائب الكمركية ، اما اذا دخلت حدود الدولة فانها عند ذلك تستحق عنها الضرائب الكمركية عندما يتم الافراج عنها و ذلك لتخصيصها للاستهلاك.(37). وفي هذا الصدد يثار التساؤل التالي : هل ان التصرف القانوني لا يعد مصدراً منشئ للضرائب الكمركية طالما انه لا يترتب عليه مرور البضاعة عبر حدود الدولة ؟ قبل الاجابة عن هذا التساؤل تجدر الاشارة الى مفهوم التصرف القانوني والواقعة القانونية ، حيث ان التصرف القانوني هو اتجاه الارادة نحو احداث اثر قانوني معين ، وهو بهذا المعنى يرتكز على عنصر الارادة ، ومثاله العقد فهو يقوم على تطابق ارادتين ، وقد تنشأ الحقوق الشخصية او تكسب الحقوق العينية . وكذلك الوصية فهي تصرف صادر بارادة منفردة ومن جانب واحد ، والابراء والوعد بجعل وغيرها من التصرفات القانونية التي تكون سببا في انشاء او انقضاء الحقوق بنوعيها الشخصية و العينية ، وقد يرتب اثارا قانونية اخرى(38). اما الواقعة القانونية فهي واقعة مادية يرتب القانون عليها أثراً قانونيا وهي قد تكون طبيعية تحدث بفعل الطبيعة وقد تكون اختيارية تحدث بفعل الانسان مثل الالتصاق . فالواقعة القانونية شانها شان التصرف القانوني قد تنشأ الحقوق الشخصية وقد تكسب الحقوق العينية وقد تقتضيها جميعا (39). وجوهر الفرق بينهما ان العبرة في التصرف القانوني هي الارادة ، فحيث تمخضت الارادة لاحداث اثر قانوني فثمة تصرف قانوني ، اما اذا اختلطت الارادة بالعمل المادي فهي واقعة قانونية (40) .ويرى الباحث ان التصرف القانوني يعد مصدراً منشئ للضرائب الكمركية . وتعليل ذلك انه لو افترضنا ان التصرف القانوني قد تم ابرامه خارج حدود الدولة ( وبالمعنى السياسي) كأن يكون العقد قد ابرم في تركيا وهو خارج الدائرة الكمركية أيضاً ، فان هذا التصرف القانوني ستترتب عليه أثار قانونية ، ومن ضمن هذه الاثار نقل ملكية البضاعة من التاجر (أ) التركي الى التاجر (ب) العراقي وهو ما اتجهت اليه الارادة في التصرف القانوني، وان عملية النقل تقتضي بحد ذاتها مرور البضاعة الى داخل الحدود العراقية فلا يمكن وفق هذا التحليل ان نعد عبور البضاعة واقعة قانونية فحسب ، وانما تعد واقعة قانونية ناتجة عن تصرف قانوني . والدليل على ذلك ان مرور البضاعة الى داخل البلاد يعد أثراً للتصرف القانوني ، وان هذا المرور بحد ذاته مختلط بالعنصر المادي ، أي انه عمل مادي ممتزج بالإرادة ، وهذا ما يحدث غالبا في البيوع الدولية وفي العقود التجارية ، اذ ان كل عقد يتضمن من الالتزامات ما يصلح كل منهما بحد ذاته ان يكون تصرفا قانونيا او واقعة قانونية مستقلة . وبتعبير اخر فان التصرف القانوني ومن خلال الاثار المترتبة عليه لا سيما عملية نقل البضاعة يعد مصدراً منشئ للضرائب الكمركية شانها في ذلك شان الواقعة القانونية المنشئة للضرائب الكمركية . فنقول آنذاك ان التصرف القانوني بحد ذاته لا يعتبر مصدرا منشأ لواقعة الضرائب الكمركية الا اذا اقترن بالواقعة القانونية وهي واقعة مادية متمثلة بعبور البضاعة لحدود البلاد اضافة الى ما سبق الاشارة اليه بان الواقعة القانونية بحد ذاتها والمتمثلة بعبور البضاعة لحدود البلاد منشئة لواقعة الضرائب الكمركية (*).هذا ونود ان نشير الى ان الواقعة المنشئة للضرائب الكمركية تختلف عن الواقعة المنشئة للغرامة الكمركية و لا يوجد أي ارتباط بينهما . اذ ان الضرائب الكمركية تستحق ولو كانت البضائع مطابقة لبيان الحمولة (المنافيست) هي "القائمة التي تتضمن تحديد العناصر المميزة للبضاعة المحملة بالمركبة " (41). اما الغرامة الكمركية فتفرض عند وجود مخالفات للإجراءات الكمركية و ذلك عند عجز او زيادة في الشحن عن ما هو مثبت في لائحة بيان الحمولة (المنافيست) . وهنا نجد بان المشرع العراقي قد حسم الموضوع وعدّ الغرامات الكمركية بمثابة تعويض مدني لادارة الكمارك ، كما انه عدّ هذه الغرامات الكمركية والمصادرات غير مشمولة باحكام قوانين العفو الا اذا نصت صراحة على ذلك (42).

____________________

1- الضرائب غير المباشرة تصنف في الموازنة العامة للدولة العراقية تحت باب (الضرائب السلعية ) في جانب الإيرادات العامة ، ويقصد بها تلك الضرائب التي تفرض على الدخل و الثروة بمناسبة استعماله أي إنفاقه او على المال بمناسبة تداوله أي انتقال ملكيته من شخص إلى أخر ، بحيث يمكن تقسيم هذه الضرائب الى ضرائب على الاستهلاك و اخرى على التداول والذي يشمل التداول القانوني والتداول المادي ، وتعد الضرائب الكمركية من اهم ضرائب الاستهلاك . للتفاصيل انظر :

- د. طاهر موسى عبد ود. زهير جواد الفتال ، (اقتصاديات المالية العامة ) ، مطبعة جامعة بغداد ، 1985 ، ص188 .

-2 John F. Due: Indirect taxation in developing economics ;the Role and Taxes, Press Baltimore and London, p.27.

3- Rath Nightingale : Taxation, : Theory and Practice, Third Edition ,Prentice Hall , London, 2000-2001, p.38

4- وزارة التخطيط ، (واقع الضرائب والهيكل الضريبي في العراق وعلاقته بالسياسة التنموية ) ، دراسة رقم (23) ، تموز ، 1984 ، ص 4 .

5- لمزيد من التفاصيل في الاسباب التي تؤدي الى زيادة حصيلة الضرائب غير المباشرة الى إجمالي تحصيلات الضرائب في الدول النامية.

انظر :

- به ختيار امين علي ، (التهرب الضريبي في البلدان النامية مع اشارة خاصة الى اقليم كوردستان - العراق للفترة (1992-2001) ) ، رسالة ماجستير مقدمة الى كلية الادارة والاقتصاد ، جامعة دهوك ، 2002 ، ص 76.

- د. رفعت المحجوب ، ( المالية العامة ، النفقات العامة ، والايرادات العامة) ، دار النهضة العربية ، 1975، ص ص 282-283.

-6 Vito Tanzi , Taxation in Developing Countries, Oxford University Press, oxford, 1987, p. 27.

7- د. صلاح نجيب العمر ، ( دراسة امكانية اقرار مبدأ احلال صيغة جديدة محل الضريبة الكمركية ) ، مجلة المالية ، العدد الاول ، السنة الثانية ، دار الحرية للطباعة ، بغداد ، 1975 ، ص 7 . للتفاصيل انظر :

-وزارة التخطيط ( الضرائب غير المباشرة في العراق ) ، مصدر سابق ، ص 30 .

8- د.يونس احمد البطريق ، ( أصول الأنظمة الضريبية مدخل لدراسة الأنظمة الضريبية ) ، مؤسسة بور سعيد للطباعة والنشر ، الإسكندرية ، 1966، ص 216 .

للتفاصيل انظر:

د. عبد المنعم فوزي واخرون ، ( النظم الضريبية ) ، مطابع الاهرام التجارية ، 1970 ، ص ص 229-230.

9- وزارة التخطيط ، ( الموارد المالية غير النفطية ودورها في عملية التنمية القومية ) ، دراسة رقم212 تشرين الثاني ، 1986 ، ص ص 78-79 .

0[1]- د. نجيب قلادة ، ( التعريفة الكمركية كأداة للسياسة الاقتصادية) ، أطروحة دكتوراه منشورة ، منشأة المعارف ، الإسكندرية ، 1965 ، ص 97 .

1[1]- د. سعدي بسيسو ، مصدر سابق ، ص 291 .

2[1]- محمد علي المغلاوي ، ( المحاسبة و الضرائب في الاشتراكية العربية) ، بحث مقدم الى المؤتمر الضريبي الثاني ، 14-19 مارس 1964 ، مصلحة الضرائب بالجمهورية العربية المتحدة ، 1964، ص 88 .

3[1]- د. رزق الله انطاكي ، ( التشريع الجمركي ) ، مطبعة الجامعة السورية ، 1951 ، ص 46 .

4[1]- د. زكريا احمد نصر ، (العلاقات الاقتصادية الدولية) ، القاهرة ، 1966 ، ص221.

-15 P. Linderer and A. Pugel, International Economics, 10th Edition ,R. donneller and sons company,1996, p.117;

-H . G : International Economics , 1st Edition , Richard Dirwin, Inc.,1997.,p.135.

6[1]- د. فتحي حسن سلامة ، (النظم الجمركية والاستيراد والتصدير) ، 1992، ص 167 .

7[1]- د. ابو اليزيد علي المتيت ، (الضرائب غير المباشرة) ، المكتب الجامعي الحديث ، الاسكندرية ، 1987، ص 135.

8[1]- د. عبد العال الصكبان ، (علم المالية العامة) ، الجزء الأول ، الطبعة الثالثة ، دار الجمهورية ، بغداد ، 1967 ، ص 364.

9[1]- د .عبد المنعم فوزي واخرون ، (النظم الضريبية) ، مصدر سابق ، ص 547 .

20- توفيق مصطفى جلال ، (الضرائب الجمركية) ، 1970 ، ص 5 .

[1]2- حلمي البسيوني ، (حسابات الضرائب الجمركية ) ، الدار الجامعية للطباعة والنشر والتوزيع ، 1986 ، ص 3.

22- يوسف العرياني ، (الاعفاءات الجمركية علما وعملا) ، مطبعة دار نشر الثقافة ، الاسكندرية، 1953 ، ص6.

23- د. دلاور علي ود. محمد طه بدوي ، (اصول القانون الضريبي ، مدخل الى دراسة قوانين الضرائب) ، الدار المصرية للطباعة ، ص237 .

24- د.عبد الجواد نايف ، (اقتصاديات المالية العامة و السياسة المالية ) ، مطبعة الجامعة ، بغداد ، 1967، ص 93 .

25- اذ تنص المادة الثامنة من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 على انه "تخضع البضائع التي تدخل اراضي جمهورية العراق او تخرج منها بأية صورة كانت للرسوم الكمركية المقررة في قانون التعريفة و الرسوم و الضرائب الاخرى بموجب القوانين النافذة الا ما استثني بموجب قانون او اتفاقية كما و تنص المادة التاسعة من نفس القانون على انه " تفرض الرسوم الكمركية و تعدل و تلغى بقانون بناءا على اقتراح من الوزير " . وهذا يدل على ان المشرع الضريبي العراقي يطلق تسمية الرسوم الكمركية على الضرائب الكمركية ، وكذلك الحال بالنسبة الى التشريعات المقارنة . انظر : المادة الثامنة من قانون الجمارك السوري الصادر بالقانون رقم (9) بتاريخ 16/7/1975 والنافذ اعتبارا من تاريخ 23/5/1983 و التي تنص على انه " تخضع البضائع لدى إدخالها الجمهورية العربية السورية او اخراجها منها للرسوم الكمركية والرسوم والضرائب الاخرى النافذة الا ما استثني او اعفي بموجب الاتفاقيات او احكام هذا القانون او النصوص القانونية الاخرى " . انظر : المادة التاسعة من قانون الجمارك الاردني رقم (20) لسنة 1998 والتي تنص على انه " بالرغم مما ورد في أي قانون او تشريع اخر تخضع البضائع التي تدخل المملكة للرسوم الجمركية المقررة في التعريفة الجمركية و للرسوم الاخرى المقررة الا ما استثني بموجب احكام هذا القانون او بموجب قانون تشجيع الاستثمار او أي قانون امتياز او اتفاقية دولية " اما المشرع الضريبي المصري فقد استبدل كلمة رسوم والتي وردت في التشريعات الكمركية السابقة بكلمة ضرائب جمركية . أنظر : المادة الخامسة من قانون الجمارك المصري رقم (66)لسنة 1963 و التي تنص على انه " تخضع البضائع التي تدخل اراضي الجمهورية لضرائب الواردات المقررة في التعريفة الكمركية علاوة على الضرائب الاخرى المقررة وذلك الا ما يستثنى بنص خاص ، اما البضائع التي تخرج من اراضي الجمهورية فلا تخضع للضرائب الجمركية الا ما ورد بشأنه نص خاص وتحصل الضرائب الجمركية وغيرها من الضرائب والرسوم التي تستحق بمناسبة ورود البضاعة او تصديرها وفقا للقوانين والقرارات المنظمة لها و لا يجوز الافراج عن أية بضاعة قبل اتمام الاجراءات الجمركية واداء الضرائب و الرسوم المستحقة ما لم ينص على خلاف ذلك في القانون " .

* كلمة كمرك تركية الاصل ، بمعنى البضائع التي تدخل وتخرج من حدود الدولة وهي مأخوذة من اللغة اللاتينية . ويعود السبب في شيوع هذه الكلمة وغيرها من الكلمات العثمانية الاخرى الى التراكمات التي خلفتها الادارة العثمانية في الوطن العربي والعراق ايضاً .

26- د. فاضل شاكر الواسطي ، (اقتصاديات المالية العامة ) ، الطبعة الاولى ، مطبعة المعارف ، بغداد ، 1973 ، ص 155 .

للتفاصيل انظر :

- طلال محمود كداوي ، مصدر سابق ، ص 20 .

- د.عادل فليح العلي ، ( المالية العامة والتشريع المالي و الضريبي) ، الطبعة الاولى ، دار الحامد للنشر والتوزيع ، 2003 ، ص 136.

-توفيق مصطفى جلال ، مصدر سابق ، ص 7 .

27- د. حسن عواضة ، (المالية العامة ، دراسة مقارنة) ، الطبعة السادسة ، دار النهضة العربية ، بيروت ، 1983، ص 723 .

28- د. ابو اليزيد علي المتيت ، مصدر سابق ، ص 125 ، مشيرا الى قرار محكمة النقض المصرية في 31 مايو 1951 ، في القضية رقم 22 سنة 19 ق . مجموعة احكام السنة الثانية ، الدائرة المدنية ، ص 894 ، مجلة القانون والاقتصاد ، كلية الحقوق ، العدد الثالث ، السنة الرابعة والثلاثين ، عدد يناير 1953 ، ص 648.

للتفاصيل انظر :

- كمال الجرف ، ( أهم الأحكام المستحدثة في قانون الجمارك رقم 66 لسنة 1963) ، مطبعة جامعة القاهرة ، 1964 ، ص 23 .

29- انظر : طلال محمود كداوي ، مصدر سابق ، ص ص 21-22 .

30- انظر: المادة الاولى ، ثلاثة عشر ، من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 .

[1]3- اذ تنص المادة –85 – من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 على انه :"يجوز نقل البضائع ذات المنشأ الأجنبي وفق وضع العبور سواء دخلت هذه البضائع من نقطة معينة من الحدود لتخرج من نقطة اخرى فيها او كانت مرسلة من مكتب كمركي الى مكتب كمركي اخر ".

32- المادة الثالثة من قانون الكمارك العراقي رقم 23 لسنة 1984 المعدل .

انظر :

-د.عبد الجواد نايف ، مصدر سابق ، ص 93 .

-عبد المجيد رشيد محمد التكريتي ، ( الضرائب الجمركية في البلدان المتخلفة مع الاشارة بصفة خاصة الى الضرائب الجمركية في العراق)، رسالة ماجستير مقدمة الى كلية الادارة والاقتصاد ، جامعة القاهرة ، 1974-1975 ، ص 21 . - شلير على صالح ،( واقع النظام الضريبي وأفاق تطوره في إقليم كوردستان ، العراق) ، للفترة (1992-1998) ، رسالة ماجستير مقدمة الى كلية الإدارة والاقتصاد ، جامعة دهوك، 1999،ص81.

33- انظر : المادة الاولى ، الفقرة – حادي عشر – من قانون الكمارك العراقي رقم 23 لسنة 1984 المعدل.

34- انظر : المادة الاولى – خامسا – من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 .للتفاصيل انظر :

- وزارة التخطيط ، ( السياسة الضريبية في العراق ) ، دراسة رقم 453، نيسان ، 1989، ص 32 .

35- انظر : المادة – 78 - من قانون الكمارك العراقي رقم 23 لسنة 1984 المعدل .

36- انظر : المادة الاولى – رابعا - من نفس القانون .

37- ابو اليزيد علي المتيت ، مصدر سابق ، ص 153 .

38- د.عبد الرزاق السنهوري ، ( الوسيط في شرح القانون المدني الجديد ) ، ج 2، نظرية الالتزام بوجه عام الاثبات و اثار الالتزام ، دار النهضة العربية ، 1968 ، ص ص 1-2 .

39- د.عبد الرزاق السنهوري ، (شرح القانون المدني ، النظرية العامة للالتزامات)، ج1 ، نظرية العقد ، ص 74.

40- د.عبد الرزاق السنهوري ، ( الوسيط في شرح القانون المدني الجديد )، ج2 ، مصدر سابق ، ص 2 .

* الفرق بين الضرائب الكمركية و الغرامة الكمركية : لقد تناولت المواد 41 و 42 من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 موضوع الضرائب الكمركية المستحقة فيما يتعلق بالعجز في الشحنة حيث نصت المادة 41-اولا :"يكون ربان السفينة مسؤولا عن النقص في القطع او الطرود او في محتوياتها او في مقدار البضائع المنفرطة فيما يتعلق بالرسم الكمركي الى حين تسلم البضاعة في المخازن او في المستودعات الخاضعة لرقابة واشراف ادارة الكمارك او من قبل اصحابها عندما يسمح لهم بذلك مع مراعاة احكام المادة 64 من هذا القانون.

ثانيا: للمدير العام ان يحدد بقرار منه نسبة السماح في البضائع المنفرطة زيادة او نقصا و كذلك نسبة النقص الجزئي في البضاعة الناشئ عن عوامل طبيعية او نتيجة لضعف الاغلفة و انسياب محتوياتها "

وتنص المادة 42 على انه " اولا : اذا تحقق نقص في عدد القطع او الطرود المفرغة مما هو مدرج في بيان الحمولة (المانفيست) او اذا تحقق نقص في مقدار البضائع المنفرطة يتجاوز نسبة السماح المنصوص عليها في الفقرة (ثانيا) من المادة 41 من هذا القانون وجب على ربان السفينة او من يمثله تبرير هذا النقص و تاييده بمستندات وافية . ثانيا: اذا تعذر تقديم المستندات المنصوص عليها في الفقرة (اولا) من هذه المادة في الحال جاز اعطاء مهلة لا تتجاوز ستة اشهر لتقديمها بعد اخذ ضمان يكفل حقوق الدائرة الكمركية " . اما الغرامة الكمركية فهي جزاء ضد المسؤول عن العجز او الزيادة ولا تعني بانها تعويض اداري بل هي بمثابة تعويض عن الاضرار التي لحقت بالخزينة العامة . والضرر الذي يلحق بالخزينة العامة ليس مجرد ضرر مادي مقتصرا على الايرادات المتحققة بل ان الضرر يمتد ليكون ضررا ادبيا ايضا ، والمتمثل بزعزعة الثقة باحكام الرقابة الكمركية و عرقلة لبرامج الدولة الاقتصادية وما تتخذه من اجراءات من اجل حماية انتاجها الوطني . ولذلك تختلف الغرامة الكمركية في طبيعتها عن الغرامة المنصوص عليها في قانون العقوبات و ذلك لان الغرامة في قانون العقوبات تمثل جزءا عن الجريمة التي وقعت او بمثابة تدبير وقائي ليتم تلافي الخطر قبل وقوعه ، اما الغرامة الكمركية وان كانت في طياتها تحمل معنى الجزاء الا ان هذا الجزاء يكون بمثابة تعويض مدني للخزينة العامة عما اصابها من اضرار . اما الضرائب الكمركية فانها فريضة مالية تفرضها الدولة على كل سلعة تجتاز حدودها وهي فضلا عن الهدف المالي الذي تبغي الدولة الى تحقيقه من وراء فرضها فهي بنفس الوقت ضريبة على الاستهلاك لان الذي يتحملها غالبا هو المستهلك لهذه البضاعة فالممول القانوني للضرائب الكمركية هو صاحب البضاعة أي دافع الضريبة ، ولكن الممول الفعلي هو الذي يتحمل عبء الضريبة أي المستهلك ، فالضرائب الكمركية ذات تأثير مزدوج اقتصادي ومالي . وينبني على ذلك انها ليست لها صفة شخصية حيث تنتقل من الممول إلى ورثته و انه لا يؤثر عليها صدور قانون لاحق يتضمن تخفيفا او إلغاءً لها .

انظر : قدري نقولا ، (ذاتية القانون الضريبي واهم تطبيقاتها) ، 1960 ، ص35 .

41- انظر : المادة الاولى –سابعا-من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 .

42- اذ تنص المادة –188- من قانون الكمارك العراقي المعدل رقم 23 لسنة 1984 على انه " تعتبر الغرامات الكمركية و المصادرات المنصوص عليها في هذا القانون تعويضا مدنيا لا دارة الكمارك ولا تشملها احكام قوانين العفو ما لم تنص صراحة على ذلك ".

|

|

|

|

صحتك العقلية.. "حقيقة مدهشة" بشأن تأثير العمل

|

|

|

|

|

|

|

9 ميزات مفيدة لم تكن تعلم أنها توجد في سيارتك

|

|

|

|

|

|

جامعة الكفيل تنظم ورشة عمل حول متطلبات الترقيات العلمية والإجراءات الإدارية

|

|

|

|

خَدَمة العتبتَينِ المقدّستَينِ يُحيون ذكرى هدم قبور أئمّة البقيع (عليهم السلام)

|

|

|

|

قسم السياحة: (71) عجلة ستشارك في نقل الطلاب للمشاركة في حفل التخرج المركزي

|

|

|

|

جمعية العميد تصدر وقائع المؤتمر العلمي الدولي السنوي التاسع لفكر الإمام الحسن المجتبى (عليه السلام)

|