المحاسبة

المحاسبة

ادارة الاعمال

ادارة الاعمال

الادارة

الادارة

وظيفة التخطيط

وظيفة التخطيط

وظيفة التنظيم

وظيفة التنظيم

وظيفة التوجيه

وظيفة التوجيه

وظيفة الرقابة

وظيفة الرقابة

ادارة الانتاج

ادارة الانتاج

ادارة الجودة

ادارة الجودة

الادارة الاستراتيجية

الادارة الاستراتيجية

ادارة التسويق

ادارة التسويق

ادارة الموارد البشرية

ادارة الموارد البشرية

علوم مالية و مصرفية

علوم مالية و مصرفية

المالية العامة

المالية العامة

الاقتصاد

الاقتصاد

الأحصاء

الأحصاء|

أقرأ أيضاً

التاريخ: 13-6-2022

التاريخ: 12-6-2022

التاريخ: 30-10-2016

التاريخ: 12-6-2022

|

يقصد بالتنظيم الفني للضريبة تحديد الأوضاع والإجراءات الفنية المتعلقة بفرض الضريبة وتحصيلها )المحجوب : 1983: 213:- 214): فكون النظام الضريبي في دولة ما يعكس صورة لأهم أنواع الضرائب التي تفرض على الوحدات الاقتصادية، والأنواع الهامة في الهيكل الضريبي القائم، فإنه على الدولة بعد تحديد سياستها الضريبية، والأهداف التي تسعى لتحقيقها، أن تقوم بتحديد القواعد الفنية التي يبني عليها نظامها الضريبي، وتشمل هذه القواعد تحديد العناصر الخاضعة للضريبة )وعاء الضريبة(. ثم تحديد سعر الضريبة، ويلي ذلك إجراء التقدير للضريبة (ربط الضريبة(. ثم تحصيلها.

1- وعاء الضريبة: هو المادة الخاضعة لها، ويعتبر الخطوة الأولى في التعرف على ملامح الضريبة. وتتعدد أنواع الضرائب باختلاف وعائها، فمنها:

- الضريبة على الأشخاص والضريبة على الأموال

- الضريبة الوحيدة والضرائب المتعددة

- الضرائب المباشرة و غير المباشرة

- الضريبة الشخصية و العينية

- الضريبة العامة والضرائب النوعية على الدخل

- الضرائب على رأس المال

- الضرائب على الإنفاق والتداول.

أ- الضريبة على الأشخاص والضريبة على الأموال: من البديهي أن الضريبة تفرض على الأشخاص الطبيعيين والاعتباريين، وما يقصد هنا بالضريبة على الأشخاص أن يكون الإنسان هو موضوع الضريبة، حيث كانت هذه الضريبة منتشرة سابقًا وبأسماء مختلفة منها:

ضريبة الرؤوس، أو الجزية، أو ضريبة الفردة وهي التي تفرض على كافة الأفراد بسعر واحد

- وتسمى الفردة الموحدة- دون النظر إلى امكاناته الشخصية، لذلك تعتبر هذه الضريبة غير عادلة، إلا أنها تمتاز بسهولة تحصيلها وتحديد مقدارها. وقد تفرض بشكل تصاعدي على طبقات المجتمع حسب الثروة أو نوع العمل، وتسمى الفردة المدرجة. وقد عرفت هذه الضرائب قديمًا ثم ما لبثت أن تضاءلت إلى حد كبير وأصبحت تفرض على أموال الشخص وذلك لتحقيق قدر أكبر من العدالة، فأصبحت الأموال هي موضوع الضريبة وتسمى الضريبة على الأموال.

وأوضح )عناية، 1995: 96). أن بعض التشريعات لا تزال تتمسك بضريبة الرؤوس، ففي الولايات المتحدة تعتبر شرطًا للانتخاب، وفي فرنسا تفرض على شكل خدمات يقدمها المكلفون، كتعبيد الشوارع وصيانتها، وهي تطبق بشكل أوسع على القطاعات الزراعية في الدول الافريقية، حيث تشكل حصيلتها في النيجر Niger)) نسبة الثلث من إيرادات الدولة، وفي الصحراء الإفريقية الجنوبية (Sahara) حيث تعتبر الأراضي مشاعا، وبدون تسجيل بأسماء محددة، يتم جباية ضريبة على الرؤوس، وتستخدمها أحيانًا هذه الدول كأسلوب في محاربة البطالة بأن يستبدل المكلف المبلغ المالي بالعمل لأيام محددة في تنمية المجتمع، كشق الطرق، وإنشاء الجسور وغير ذلك (110: 109: 1985,P. Eshag)

2- الضريبة الوحيدة والضرائب المتعددة: تقوم فكرة الضريبة الواحدة )الوحيدة أو الموحدة( على فرض الضريبة على نشاط اقتصادي محدد، وتكون هذه الضريبة هي مصدر التمويل الأساسي لخزانة الدولة العامة. وترجع هذه الفكرة إلى القرن السابع عشر والثامن عشر، حين دعا ادم سميث وريكاردو وويليام بتي وكينيه إلى الاكتفاء بفرض ضريبة على النشاط الزراعي باعتباره هو النشاط الوحيد المنتج، وإن فرض أي ضريبة على أي نشاط آخر، ستؤدي إلى نقل عبئها على المزارعين، وقد برر هؤلاء ذلك بأن الضريبة الموحدة التي تفرض على الزراعة سيتحملها ليس فقط ملاك الأرض، وإنما مستهلكي المنتجات الزراعية من مستهلكين نهائيين أو من منتجين لدى شرائهم للمواد الزراعية الخام. وهذا بالتالي يحقق مبدأ العدالة الاجتماعية في تحمل العبء الضريبي، إضافة إلى سهولة هذا النظام وانخفاض نفقات التحصيل فيه )دراز: 1984: 169:- 172).

وفي القرن التاسع عشر ظهر كتاب هنري جورج في الولايات المتحدة الذي يرى أن ملاك الأراضي يستولون على كل المزايا الناتجة عن ازدياد السكان والتوسع العمراني، مما يؤثر في زيادة الريع العقاري نظرًا لزيادة قيمة الأرض، وهذا يستوجب أن تفرض ضريبة موازنة للريع بحيث تتصف بغزارة الحصيلة لسداد نفقات الدولة. وفي القرن العشرين ظهر تيار مؤيد لنظام الضريبة الموحدة في كل من انجلترا وفرنسا. فقد نادى شييليه Chilais الفرنسي بضرورة فرض ضريبة موحدة على مصادر القوى المحركة )الوقود(. باعتبارها من المواد التي تستخدم في كافة الأنشطة الاقتصادية. مما يضمن أن عبء الضريبة سيتحمله جميع أفراد المجتمع )عفر و مصطفى: 1999).

أما الضرائب المتعددة: فيقوم هذا النظام على فرض ضرائب متعددة، بحيث تفرض جميعها على أنشطة المكلف. وفي هذا النوع من الضرائب تتعدد الأوعية الضريبية التي يمكن على أساسها فرض الضريبة، ويعتبر هذا النظام الأكثر شيوعا في العالم، حيث إنه يقوم على التمييز بين معظم الدخول، فقد ينخفض سعر الضريبة المفروض على كسب العمل، في حين تزداد الضريبة على الإيرادات الرأسمالية بما يحقق إيرادات ضريبية أعلى. يبين الجدول رقم ( 1) مقارنة بين الضريبة الموحدة والضرائب المتعددة من حيث المزايا والعيوب

3- الضرائب المباشرة وغير المباشرة: الضرائب المباشرة: يعرفها )عناية. 1998: 107). "وهي التي تقتطع من دخل أو رأس مال المكلف وتفرض مباشرة على ذات الثروة "، أما )11: 1983,P: D-. (Spencer. فيعرفها:Direct Tax: Tax that is not shifted that is, its burden is borne by the ) (persons or firms originally taxed

أي الضريبة التي لا يتم نقل عبئها، بل يتحملها الأشخاص أو المنشآت الخاضعة أصلا للضريبة. أما الضرائب غير المباشرة: فهي )عناية: 1998. 107). التي تقتطع بطريق غير مباشر من دخل أو رأس مال المكلف وتفرض على استعمالات الثروة. ويعرفها(20: 1983,P:D. Spencer) بأنها: (Indirect Tax: That can be shifted either partially or entirely to someone other than the individual or firm originally taxed)

أي التي يمكن نقل عبئها جزئيًا أو كليًا، إلى آخرين غير الفرد أو المنشأة الخاضعة للضريبة أصلا.

وسبب التنوع في هذه التعريفات هو عدم وجود معيار محدد للتفرقة بين الضريبة المباشرة وغير المباشر. وقد أورد علماء المالية ثلاثة معايير للتفرقة بين الضريبتين وهي:

أ- المعيار الإداري: ويقصد به أسلوب جباية وتحصيل الضريبة، فإذا كانت العلاقة مباشرة بين الإدارة الضريبية والمكلف، كانت الضريبة مباشرة، وإذا تم تحصيل الضريبة بناءً على جداول تصدر بأسماء المكلفين والضريبة المفروضة عليهم، كانت الضريبة مباشرة، أما الضريبة غير المباشرة فتحدد بعد حصول الواقعة التي تم فرضها عليها، وبالتالي فإن الإدارة الضريبية لا يمكنها أن تعرف وتحصر المكلفين في الضريبة غير المباشرة، والذين يدفعون هذه الضريبة في كل لحظة عند استعمالهم لدخولهم بشراء السلع الاستهلاكية.

ويعاب على هذا المعيار عدم دقته، إذ هناك بعض الضرائب التي يتم اقتطاعها مباشرة من المصدر، كضريبة الرواتب والضريبة على أرباح الأسهم والسندات، إضافة إلى أن أساس هذا المعيار هو أسلوب الجباية والتحصيل، ومن الممكن أن يتغير في لحظة، فهل يتغير نوع الضريبة بناءً على ذلك ؟.

ب- المعيار الاقتصادي: )نقل العبء الضريبي(. تعتبر الضريبة حسب هذا المعيار مباشرة إذا كان المكلف هو المتحمل النهائي لعبء الضريبة، ولم يقم بتحميله لغيره، أو استرداده من الآخرين، والعكس من ذلك، فتعتبر ضريبة غير مباشرة تلك التي يتمكن المكلف من نقل عبئها لغيره. وتعتبر حسب هذا المعيار، مثلا ضريبة الدخل مباشرة، والضرائب على الإنفاق غير مباشرة.

ينتقد )عناية، 1998: 110- 111). هذا المعيار لعدم دقته، فعملية نقل العبء الضريبي عملية معقدة ويصعب حصرها بدقة، فمثلا قد يضطر المنتج أو المستورد تحمل الضريبة بشكل نهائي، أو قد ينقل جزءًا منها ويتحمل الجزء الباقي، فكيف يمكن تصنيف هذه الضرائب عندها ؟

ج- المعيار المالي )ثبات المادة الخاضعة للضريبة(.تعتبر الضريبة تبعا لهذا المعيار مباشرة إذا تم فرضها على أوعية تتسم بالثبات والاستمرارية مثل الضريبة على الدخل، والضريبة على رأس المال، والضريبة على الأملاك العقارية، أما إذا كان وعاء الضريبة عرضيًا وغير ثابت، فتعتبر الضريبة غير مباشرة، ومن أمثلتها الضرائب على الاستهلاك والإنفاق حيث إن وعاءها قد يزيد وقد يقل حسب الظروف المختلفة، فقد يزيد الاستهلاك في الأعياد ويقل في أيام الكساد مثلا.

ويعيب )المحجوب: 1983: 232). أيضًا على هذا المعيار، فبعض الضرائب، مثل ضريبة التركات، يكون وعاؤها عرضيًا، ومع ذلك تعتبر من الضرائب المباشرة

من الواضح أن تحديد معيار للتمييز بين الضرائب المباشرة وغير المباشرة يعتبر صعبًا، لذلك يلجأ بعض علماء المالية الحديثة )دراز. 1984: 178) إلى عدم استخدام هذا التصنيف للضرائب، فيتم تصنيفها إلى ضرائب على الدخل، وضرائب على الثروة وضرائب على الإنفاق. إلا أن تقسيم الضرائب إلى مباشرة وغير مباشرة قد تأصل في أذهان الباحثين والدارسين، وترسخت مفاهيمها لدى فقهاء المالية والمحاسبة، فإنه يمكن الجمع بين المعايير الثلاثة في التمييز بين هذه الضرائب، بحيث إنه يمكن اعتبار أن الضرائب المباشرة تشمل الضرائب على الدخل والثروة، وبينما تشمل الضرائب غير المباشرة ضرائب الإنفاق والتداول والرسوم الجمركية.

يبين الجدول رقم ( 2) مقارنة بين الضرائب المباشرة وغير المباشرة من حيث المزايا والعيوب

4- الضرائب ح- الشخصية والضرائب العينية: الضرائب العينية هي التي تفرض على مال المكلف، ولا تعتد بشخص المكلف، أو بظروفه الاجتماعية أو الاقتصادية.

أما الضرائب الشخصية فهي التي تأخذ بالاعتبار المقدرة التكليفية للمكلف، فيكون وعاؤها مال المكلف مع مراعاة ظروفه الشخصية والاجتماعية والاقتصادية.

وتقوم شخصية الضريبة على مجموعة من العناصر:

أ- إعفاء الحد الأدنى اللازم لاستمرار حياة المكلف وعائلته، ويسمى حد الكفاف.

ب- مراعاة مصدر الدخل عند تحديد سعر الضريبة، وفرض أسعار متفاوتة حسب تنوع مصادر تلك الدخول، فإذا كان المكلف من أصحاب رؤوس الموال ساهم بضريبة أكبر مما لو كان موظفًا.

ت- تنزيل أعباء الدخل والتوصل للدخل الصافي

ث- تنزيل ديون المكلف وخاصة فيما يتعلق بضريبة التركات حيث يتم خصم دين المكلف قبل احتساب الضريبة .

ج- التصاعد في سعر الضريبة، فشخصية الضريبة تقتضي أن يتغير سعر الضريبة تبعًا لتغير المادة الخاضعة لها.

يبين الجدول رقم ( 3) مقارنة بين الضريبة الشخصية والعينية من حيث المزايا والعيوب

5- الضريبة العامة والضرائب النوعية على الدخل : الدخل هو وعاء هذا النوع من الضرائب، ولتحديد مفهوم الدخل من الناحية الضريبية، ظهرت في الفكر المالي الحديث نظريتان: نظرية المصدر أو المنبع، ونظرية الإثراء.

ويعرف الدخل )تكلا. 1979: 154). حسب نظرية المصدر "بأنه كل مال نقدي أو قابل للتقدير بالنقود يحصل عليه الفرد بصفة دورية ومنتظمة من مصدر قابل للبقاء وخلال فترة زمنية معينة ". ومن هذا التعريف عناصر الدخل هي:

1- العنصر النقدي: فيشترط أن يكون الدخل نقدًا أو عينًا قابل للتقدير بالنقد، كالمكافآت العينية التي يحصل عليها الموظفون.

2- عنصر الدورية والانتظام: أي أن يكون الدخل متجددا ومتكررا لأكثر من مرة في فترات متعاقبة، مثل رواتب الموظفين، أو أرباح التجار. بينما الأرباح العرضية والتي تكون نتيجة صفقة لمرة واحدة، كاليانصيب مثلا، فلا تعتبر دخلا خاضعًا للضريبة وفقًا لهذه النظرية، وإذا أرادت بعض التشريعات إخضاعها، يكون ذلك بنص صريح.

3- قابلية المصدر للبقاء: وهذا لا يعني بقاء المصدر بصفة دائمة ومطلقة، إذ إن ذلك لا يمكن لأحد أن يضمنه، ولكن يكفي أن قابليته للبقاء أو احتمال أن يبقى لأكثر من مرة واحدة.

4- المدة: غالبًا تحدد بسنة، وقد تكون أكثر أو أقل. وتختلف بدايتها من مكلف لآخر ومن نشاط لآخر، وقيل بأن سنوية الدخل هي الأساس في الأخذ بسنوية الضريبة والميزانية.

5- أن يوضع الدخل تحت تصرف المكلف حتى لو لم يتسلمه فعلا، فمثلا لو وضع صاحب العمل الراتب للموظف في حسابه في الشركة فيعتبر تحت تصرفه وخاضعًا للضريبة حسب هذه النظرية حتى لو رفض استلامه )دراز: 1984- 190:،).

أما تعريف الدخل حسب نظرية الإثراء: فهو قيمة الزيادة الصافية في ثروة المكلف الاقتصادية بين تاريخين )دراز: 1984. 192). وهذا التعريف يعطي الدخل معنى أوسع بحيث يشمل كل إيراد يحصل عليه المكلف سواء دوريًا أو عرضيًا، وبغض النظر عن قابلية مصدر الدخل للبقاء فيدخل ضمن هذا الإطار لتعريف الدخل زيادة ثروة المكلف نتيجة ميراثه، وكذلك أرباحه الرأسمالية.

إن ما يلاحظ أن التشريعات الضريبية لم تتفق على تحديد تعريف واحد ومحدد للدخل، وإنما اكتفت بذكر الدخول الخاضعة للضريبة (وعاء الضريبة)، وهي تتجه من الأخذ بنظرية المصدر كمفهوم تقليدي للدخل، إلى التوسع في الأخذ بنظرية الثراء، حيث ضريبة التركات، والضريبة على الأرباح الرأسمالية.

ويمكن تقسيم الضريبة على الدخل إلى قسمين:

أ- الضريبة العامة على إجمالي الدخل: تفرض هذه الضريبة على مجموع إيرادات المكلف التي يحصل عليها من مصادر معينة (لا تكون لها صفة رأس المال). ويمتاز هذا النوع من الضرائب على الدخل بأنه:

1- ضريبة شخصية بمعنى أنه يفرض على أساس المقدرة المالية الحقيقية للمكلف، حيث إن مجموع إيراداته خير دليل على ذلك، وهذا يؤدي إلى تحقيق العدالة والملاءمة الضريبية.

2- سهولة إجراءات الربط والتحصيل في هذا النوع من الضرائب نظرًا لوحدة الإدارة الضريبية التي تحاسب المكلف، مما يؤدي إلى تقليل نفقات الربط والتحصيل.

3- يوفر قدرا من الإعفاءات التي تتطلبها الاعتبارات الاجتماعية.

4- يكفل هذا النظام تقديم إقرار ضريبي واحد لجهة واحدة خلال فترة زمنية معينة، مما يبعده عن التعقيدات الإدارية ويسهل الطعن فيه.

إن هذا النظام يصلح في الدول المتقدمة أكثر منه في الدول النامية، حيث يتطلب وجود وعي ضريبي لدى المكلفين، وكذلك لحاجته إلى جهاز ضريبي على درجة عالية من الكفاءة ، إضافة إلى سهولة التهرب منه، حيث يرى )عفر ومصطفى، 1999: 135). أن التهرب في هذا النظام سيؤدي إلى تهرب المكلف من كافة أعبائه الضريبية، كما أن الضريبة العامة على الدخل تشعر المكلف بثقل العبء الضريبي؛ لأنه سيكون ظاهرًا وفقًا لهذه الطريقة.

ب- الضرائب النوعية على الدخل: وتعني تعدد الضرائب المفروضة طبقًا لاختلاف الأوعية الضريبية التي تفرض عليه، فهناك العديد من الضرائب في هذا النظام منها: الضرائب على الدخل العقاري، ضريبة دخول أصول مالية، ضريبة مهن حرة، ضريبة الأرباح التجارية والصناعية...

يقوم هذا النظام على أساس التمييز بين فروع الدخل، ويقل فيه التهرب الضريبي النهائي، لذلك يصلح للدول النامية التي تتصف بقلة الوعي الضريبي وكثرة حالات التهرب، ويقل فيها الشعور بثقل العبء الضريبي نظرًا لاختلاف مواعيد تحصيل الضريبة)عفر ومصطفى،1999: 135:).

ومن عيوب هذا النظام زيادة النفقات والتعقيدات في إجراءات الربط والتحصيل.

وتلجأ معظم الدول إلى الأخذ بخليط من النظامين لتفادي عيوبهما، فتأخذ بنظام الضريبة النوعية على فروع الدخل )المتعددة(. ثم تفرض ضريبة تكميلية على إجمالي الدخل لتحقيق عدالة ضريبية.

6-الضرائب على رأس المال: يعرف )عفر و مصطفى، 135. 1999- 136). رأس المال بأنه: جميع الأصول الحقيقية )عقارات ومباني(. أو المالية )أسهم وسندات(. أو المادية )سلع، مخزون، مواد أولية، تحف فنية، مجوهرات(. أو المعنوية )شهرة، ملكية فكرية(. التي يمتلكها المكلف خلال فترة زمنية محددة سواء كانت تعود عليه بدخل أو لا، بشرط أنه يمكن تقييمها في صورة نقدية.

كما يعرف )تكلا، 1979. 170). رأس المال بأنه "مجموع الأموال التي يمكن تقديرها بالنقود، والقابلة لأن تدر دخلا والتي يملكه الفرد في لحظة معينة ". ولهذا التعريف ثلاثة عناصر في توضيح رأس المال:

1- العنصر المالي: قابلية التقدير بالنقد.

2- العنصر الزمني: يتم احتسابه في لحظة معينة وليس خلال فترة معينة كالدخل وذلك نظرًا لقابلية الثروة الشديدة للتغيير بين لحظة وأخرى.

3- العنصر الإنتاجي: فيجب أن تتوفر القدرة على إنتاج الدخل حتى لو لم تستخدم هذه القدرة. تقسم الضرائب على رأس المال إلى نوعين:

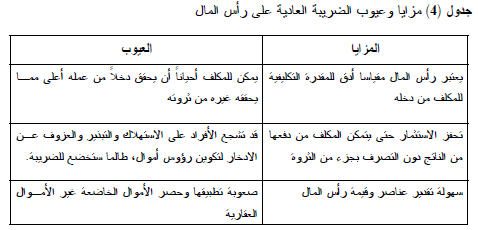

الأول: الضرائب العادية على رأس المال: وتفرض هذه الضريبة على رأس المال كوعاء لها، إلا أن تحصيلها يتم من الدخل الناتج عنه. فهي تشبه إلى حد الضريبة على الدخل، إلا أن وعاءها هو رأس المال، وعادة ما تكون أسعارها منخفضة، بحيث يتمكن المكلف من دفع الضريبة من ناتج رأس المال دون أن يضطر للتصرف بجزء منه في حالة السعر المرتفع. يبين الجدول رقم ( 4) مزايا وعيوب الضريبة العادية على رأس المال:

ونظرا لخطورة عيوب هذه الضريبة، فإن معظم الدول التي تأخذ بهذا النوع من الضرائب، تعتبرها ضريبة مكملة لضريبة الدخل وليست ضريبة وحيدة أو بديلة عنها. )عفر ومصطفى، .(1999:136

الثاني: الضرائب العرضية أو الاستثنائية على رأس المال: وتقوم فكرة هذه الضريبة على أساس اقتطاع جزء من رأس المال، فهي تفرض على رأس المال نفسه ويتم تحصيلها منه وليس الدخل الناتج عنه. وتهدف للحصول على موارد غير عادية للدولة، أو إعادة توزيع الثروات بين أفراد المجتمع. وتفرض في ظروف استثنائية، فلا تتسم بالدورية والثبات، وتكون في الغالب أسعارها مرتفعة. وهي على ثلاثة أنواع:

1- الضريبة الاستثنائية على رأس المال: والتي تفرض على رؤوس الأموال التي تتكون في حالات الظروف الاستثنائية كالحرب، أو الكوارث، والهدف منها مد خزانة الدولة بالأموال في هذه الظروف القاهرة، وكذلك تحقيق العدالة بتقليل الفوارق بين الفقراء والأغنياء، وخاصة الذين تكونت الثروة لديهم نتيجة لمثل هذه الظروف وليس بفضل أصحابها.

2- الضريبة على زيادة قيمة رأس المال: وهي تفرض على أي زيادة تطرأ على أصول المكلف دون جهد منه، مثل الزيادة في قيمة الأراضي نتيجة قيام الدولة بمشروعات تطوير أو البنية التحتية كمد المواصلات والخدمات الأساسية.

تكمن صعوبة هذا النوع من الضرائب في صعوبة تحديد الزيادة التي تعود لجهود المكلف، أو لجهود الدولة وسياستها، أو لظروف اقتصادية كالتضخم وارتفاع الأسعار، والتي بانتهائها تعود الأسعار إلى طبيعتها، فتفقد الدولة لمصدر وفير من ايراداتها. لذلك لا يتم الاعتماد عليها، ونطاق تطبيقها محدود )عفر ومصطفى، 1999: 137).

3- ضريبة التركات: تفرض هذه الضريبة في حالة توفي شخص وانتقلت الثروة إلى ورثته وهي نوعان:

1- منها ما يقوم على اقتطاع جزء من الميراث قبل توزيعه، ويتميز بغزارة الحصيلة، وسهولة إجراءات الربط والتحصيل، وصعوبة التهرب الضريبي، وانخفاض عبئها، لأن الثروة آلت إلى الوريث (المكلف) بحكم الميراث دون جهد منه، وأخيرًا تساهم في تحقيق العدالة الاجتماعية لأنها تقلل من تركيز الثروات.

2- منها ما يفرض على نصيب الوريث بعد تقسيم الميراث. وتسمى أحيانًا رسم الأيلولة، وتعني الضريبة التي تفرض على الثروة بعد أن آلت للوريث. و يطبق هذا النوع من الضرائب في مصر، ويتميز هذا النوع أنه يأخذ بالاعتبار المقدرة التكليفية للمكلف وقيمة الميراث، ودرجة القرابة للمورث، حيث يحدد صافي الثروة بعد خصم الديون وغيرها. )عفر ومصطفى: 1999: 137).

وقد تلجأ بعض التشريعات مثل الولايات المتحدة الأمريكية إلى فرض ضريبة أخرى تكميلية، تسمى ضريبة الهبات،(Gift Tax) حيث تفرض على التصرف بالثروة على شكل هبات وهدايا حتى لا يتم التهرب من ضريبة التركات.( (Spencer,1983,P 86.

7- الضرائب على الإنفاق والتداول: وهي الضريبة التي تفرض على إنفاق أو تداول الدخل أو الثروة. وهي على أنواع:

أولا- الضرائب على الإنفاق (الاستهلاك) : أي أن تفرض الضريبة على المكلف عندما يقوم بإنفاق دخله على السلع المختلفة والخدمات، وهي نوعان:

1- الضرائب النوعية على الانفاق: وتفرض على بعض أنواع السلع، كالضرائب على أماكن اللهو، أو الضرائب على الحدائق، أو المتاحف، أو غير ذلك. فقد تفرض على السلع الكمالية، كالروائح، وأدوات الاستمتاع، ومظاهر الترف، وذلك مراعاة لظروف الطبقات المتوسطة والفقيرة، والتي يقل استهلاكها لهذه السلع، فيتم تحميل النصيب الأكبر من عبء هذه الضريبة لطبقة الأغنياء تحقيقا للعدالة الضريبية.

أو أن تفرض على السلع الأكثر استهلاكا، والتي يستهلكها أكبر قطاع من الناس، وتسمى السلع ذات الاستعمال الجاري، فيكون الاعتبار فيها لتحقيق الوفرة للخزينة، بغض النظر عمن يتحمل النصيب الأكبر من العبء الضريبي.

وقد تفرض هذه الضريبة لاعتبارات اقتصادية، كأن تفرض ضريبة جمركية على أنواع معينة من السلع عند اجتيازها الحدود، وذبك حماة للإنتاج المحلي من المنافسة الخارجية، أو لاعتبارات اجتماعية كالصحة والأمن والأخلاق، كفرض ضريبة على السجائر، أو على المشروبات الروحية، أو بعض أنواع الأدوية )عناية، .(141: 1995

ويكون فرضها بأساليب مختلفة، فقد تفرض في مرحلة من مراحل الإنتاج، أو التسويق، أو التوزيع، وقد تفرض عند اجتياز السلعة الحدود، وعلى ذلك تتنوع الضرائب النوعية على الإنفاق، ومن هذه الأنواع:

أ- الضريبة على الإنتاج: تفرض على إنتاج سلعة معينة في مرحلة محددة من مراحل الإنتاج، حيث يكون سعر السلعة يقل عن سعر مثيلاتها المستوردة الناجم عن فرض ضريبة مماثلة، وقد تفرض لتعويض خزينة الدولة عما تفقده من رسوم جمركية، إذا أرادت أن تحل السلعة المحلية مكان المستوردة.

ب- الاحتكارات المالية: عندما تحتكر الدولة إنتاج، أو توزيع سلعة معينة، تقوم بفرض ضريبة عليها، فتوفر لها مورد جيد، ولا يشعر المكلف بعبئها، كما يمكن الاقتصاد في نفقات جبايتها )عفر ومصطفى، 1999: 137)

ج- الرسوم الجمركية: وتفرض على السلع والخدمات التي تمر بحدود الدولة، سواء تصدير أو استيراد، وفي أغلب الأحيان، تفرض على الاستيراد، وتحقق الأهداف التالية:

-هدف مالي: حيث تمتاز بوفرة الحصيلة.

-هدف اقتصادي: ويتمثل في:

1- حماية الصناعات الوطنية الناشئة.

2- الحد من استيراد أنواع من السلع وخاصة الكمالية.

3- تشجيع بعض الواردات بالإعفاء منها وخاصة السلع الضرورية التي لا يتوفر لها بدائل وطنية.

- هدف اجتماعي: بتوفير الحماية للمجتمع من بعض السلع، التي يؤدي استهلاكها إلى عادات سيئة تضر بالصحة والأمن للمجتمع، مثل المشروبات الروحية، والسجائر، وغير ذلك.

وتفرض أحيانًا قليلة على الصادرات، خاصة السلع التي تتميز الدولة باحتكار إنتاجها، فهذه الضريبة توفر لها جزء من الأرباح الطائلة التي يحققها المصدرين، أو للحد من تصدير سلعة معينة لها أهمية قصوى في المجتمع المحلي، وتصديرها سيؤدي إلى نقص في وجودها.

2- الضرائب العامة على الإنفاق: وتتناول على جميع أنواع السلع، فتكون ضريبة واحدة على جملة الإنفاق، ولها أشكالا متعددة، منها:

أ- الضرائب على الإنفاق الاستهلاكي: وتفرض على الاستعمالات الاستهلاكية المختلفة للدخل من سلع أو خدمات. مثل ضريبة القيمة المضافة، والضريبة المبيعات، والضريبة على المشتريات، حيث تفرض في مرحلة انتقال السلعة من المنتج إلى الموزع، وهذه مطبقة في انجلترا )عناية، 1995: 143) ومن خلالها يمكن تحقيق الأهداف التالية:

- هدف مالي: حيث تحقق وفرة في الحصيلة لأنها تصيب القاعدة الكبيرة من الناس.

- هدف اجتماعي: عدم الإضرار بمصالح الطبقات الفقيرة، وذلك عند عدم فرضها على السلع الضرورية التي تمس هذه الطبقات.

- هدف اقتصادي: الحد من استهلاك السلع الكمالية.

وتمتاز بالاقتصاد في نفقات التحصيل، وهي إما أن تكون ضريبة عامة على الإنفاق، فتتناول جميع ما ينفقه الفرد على استهلاكه، أو ضريبة نوعية على الاستهلاك، فتتناول بعض السلع والخدمات التي يستهلكها الفرد.

ب- الضريبة على رقم الأعمال )الضريبية التراكمية على مراحل الإنتاج(. و تفرض في كل مرة يتم تداول السلعة فيها، ابتداء من خروجها في المرحلة النهائية في الإنتاج، وحتى بيعها للمستهلك النهائي، مرورًا بتاجر الجملة ثم المفرق.

ثانيًا: الضرائب على التداول: وتفرض على تداول الثروة بين الأحياء، وإما أن يكون هذا التداول قانونيا أو ماديا.

أ- التداول القانوني: ويكون عن طريق التصرفات القانونية، والمعاملات المختلفة كالبيع والإيجار والرهونات وتسجيل الملكية....الخ. ومن أهم ضرائب التداول:

1- ضريبة الدمغة أو طوابع المعاملات: تفرض بمناسبة التصرف في الدخل سواء تعلق الأمر باستخدامه أو تداوله، وهي بهذا لا تأخذ اعتبار الشخصية للمكلف )مقدرته التكليفية(. وتحصل على شكل طوابع تستخدم على الأوراق والمستندات، وتمتاز بسهولة عمليات الربط والتحصيل، والاقتصاد في النفقات، وغزارة حصيلتها. ويأخذ هذا النوع شكل طوابع، أو أختام حكومية، توضع على الأوراق الرسمية نظير رسم محدد طبقًا لنوع وقيمة المعاملة.

2- رسوم أو ضرائب التسجيل: وتفرض على نقل ملكية الثروة بين الأحياء، مثل رسوم نقل ملكية عقار أو مركبة، وتعتبر مقابل خدمات الدولة لتسجيل النقل وتأكيد ملكيته.

3- ضريبة الأيلولة: حيث يرى )عناية، 130 1998). أنها من الضرائب على التداول؛ لأنها تفرض على أيلولة الثروة عن طريق الميراث

وترى الباحثة أن ضريبة التركات أقرب لتصنيفها ضمن الضرائب على رأس المال من الضرائب على التداول، لذلك تم تصنيفها مسبقًا ضمن الضرائب على رأس المال.

ب- التداول المادي: ويتناول عمليات نقل السلع والأفراد، كضريبة المطارات، والضريبة على نقل البضائع بالمركبات أو السكك الحديدية.

|

|

|

|

اكتشاف تأثير صحي مزدوج لتلوث الهواء على البالغين في منتصف العمر

|

|

|

|

|

|

|

زهور برية شائعة لتر ميم الأعصاب التالفة

|

|

|

|

|

|

موكب أهالي كربلاء يستذكر شهادة الإمام الصادق (عليه السلام)

|

|

|

|

العتبة العباسية تستذكر شهادة الإمام الصادق (عليه السلام) بإقامة مجلس عزاء

|

|

|

|

أهالي كربلاء يحيون ذكرى شهادة الإمام الصادق (عليه السلام) في مدينة الكاظمية

|

|

|

|

شعبة مدارس الكفيل النسوية تعقد اجتماعًا تحضيريًّا لوضع الأسئلة الامتحانية

|